Warning: Undefined array key "file" in /home/xs013100/yuki-freeperson.com/public_html/wp-includes/media.php on line 1763

Warning: Undefined array key "file" in /home/xs013100/yuki-freeperson.com/public_html/wp-includes/media.php on line 1763

こんにちは悠です。

債務整理をして4年目で現在も返済中です。

フリーランスを目指す方、お金を失うのが怖い方は最後までぜひ目を通してくださいね。

私は債務整理をしてからiDeCoの存在に気づいたのですが、その中で債務整理者として見逃せないポイントがありましたので今回はそれを紹介しようと思います。

私の債務整理した時の体験も載せておきますので債務整理したくない人は反面教師にどうぞ。

では、いきましょう。

iDeCoは差押禁止債権にあたるので自己破産しても没収されない

普通自己破産をすると株式再建はほぼ全て失うのですが、(現金は99万まで残せる)iDeCoで積み上げた資産に関しては没収がされません。

iDeCoは公的年金と同じく差押禁止債券に当たるので没収をされないというカラクリがあります。

つまり、自己破産をしても合法的にお金を残せる手段というものになります。

iDeCoは節税のメリットはありますが、自己破産した時のセーフティーにもなるといこうことは知りませんでした。

節税、老後資産確保、自己破産時の資産の防衛ができるなんて、iDeCoは本当に優秀ですね。

差押禁止債券とは?

個人の財産には「破産財団に属するもの」「自由財産」の2種類ある

企業法務コラムより引用 https://www.sakura-sogo.jp/column/enterprise/dc/2133/

となっています。

自己破産をしたからと言って、全ての資産を持っていかれると生活ができなくなります。

なので、自由財産である必要最低限の資産と給与(4分の3)、年金こういったものは差し押さえができないように法律で定められています。

例えば、家具家電などはそうですね。

必要以上家具家電は流石に没収されてしまうと思いますが、必要最低限のものは残すことが可能です。

現金も99万円(生活費3ヶ月分)までは手元に残していいということになります。

iDeCoはこの自由財産に該当するため没収がされないというふうに定められました。

積み上げていけばいくほど、自己破産しても安心ができますね。

弁護士の回答があるホームページがありましたのでリンクを貼っておきますね。

フリーランスはiDeCoの積み立て出来る金額が会社員より高く設定できる

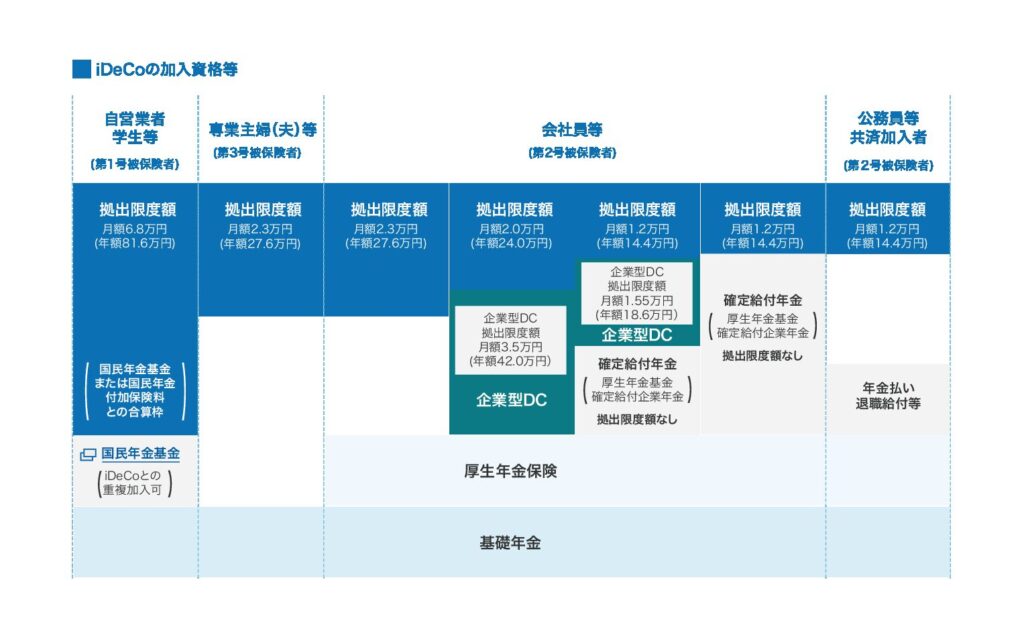

まず、こちらの図をご覧ください。

自営業だけぶっちぎりで高いですよね。

普通の会社員であれば2万円前後ですが、自営業者の場合、

月額68,000円まで積み立てることが可能です。

つまり、自己破産をしたときに10年積み立てていた場合、816万円は手元に残すことが可能となります。

積み上げれば上げるほど、自己破産しても老後が安心になるのでどんどん挑戦できますね。

高く設定できるのは他の保障が薄いから

もちろん、高いことには理由があります。

自営業者は公的保障が会社員に比べて絶望的に薄く、何かあった時に困ってしまうからです。

代表的なことで言えば、厚生年金に加入ができないのは有名ですよね。

厚生年金に加入ができないと、受け取れる年金が下がったりするので会社員と差がついてしまいます。

そういったことを少しでも埋めるためにiDeCoの金額が会社員よりも多くできるというわけです。

保障が薄い分、自分でなんとかしなければいけないのでフリーランスになる方はしっかり準備しておきましょう。

国民年金基金or付加年金と併用してリスクヘッジするのもあり

国民年金基金は自営業者向けのもので、会社員が入ることができません。

厚生年金の代わりに入れるものですが、こちらも自由財産に属するので、没収されません。

そもそも資産ではないので没収しようがないのですが。

ポイントはこちらも加入すれば、全額所得税控除になるので節税としてもメリットがあります。

iDeCoと違うのは利回りが低いことですね。

もう一つは会社員でも入れる付加年金です。

保険料を月額400円余分に支払うことで将来受け取れる年金受給額が増えるというものになります。

2年間支払うだけで利回り50%と言われる超優良商品なので会社員も入るべきですね。

参考リンクを貼って置きますので詳しいことはそちらでお願いします。

国民年金基金と付加年金の併用はできない

そんな素晴らしい2つですが、残念ながら同時加入が認められていないのでどちらかに絞らなくてはいけません。

どうしたらいいか、2パターン見てみましょう。

個人で最大限にするならiDeCo+付加年金

自分は自己破産することはないから最大限にぶん回したい、という方はiDeCo+付加年金がオススメです。

最大限使うことで、iDeCoの資産運用+年金受給額を増やしましょう。

夫婦なら国民年金基金と併用が税法上有利に

国民年金基金を使うと配偶者、親族分も節税ができるので、夫婦でフリーランスをしているのなら、こちらの方がいいかもしれません。

ただ、iDeCoの金額は減るので、資産運用できる金額が少なくなるのでそこは注意が必要です。

小規模企業共済に加入すればさらにリスクヘッジに

フリーランスにはまだまだ、使える制度があります。

こちらの小規模企業共済を併用することでさらに節税をすることが可能です。

ただ、注意点としては自己破産時にタイミングが悪いと没収されてしまう可能性があるのでそこは注意が必要ですので担当弁護士に相談をしましょう。

会社員よりフリーランスの方が自己破産時に資金を残すことが出来る

こうした制度を駆使すると、自己破産時は会社員より資金を残すことが可能です。

保障が薄いといっておきながら、きちんと準備をしているフリーランスの方がいざというときはなんとかなりやすいのですね。

こういった準備をしていないフリーランスは普通にやばいのでこれを機にしかり準備をしましょう。

最悪の状況を想定して準備はしておこう

フリーランスが不安定というのであれば、自分で安定をさせるように準備をしなくてはいけません。

常に最悪な状態を想定して、どうせすれば資産を残しておけるのか考えておきましょう。

自分は自己破産しないから大丈夫といっている人ほどそんな罠に陥ります。

あなたが自己破産しないよう、債務整理者として発信活動をしますので気が向いたら覗いてみてください。

今回は以上です。

それでは、また。